아침에 미국 주식 세금에 대해 공부한 글을 올렸다. 이제 국내 주식세에 대해 공부할 차례. 실은 몇 달 전에 이미 공부해서 블로그에 기록해 두었는데요. 배운 것도 시간이 지나면 잊어버리곤 하니까. 복습하고 기억 잘 저장하는 김에. 그리고 비슷한 내용을 계속 공부하면 이해하기 쉬우니까. 더 쉽게 익힐 수 있으니까. 초보주식공부: 국내주식세증권거래세, 양도소득세, 배당소득세

※ 국내 주식의 세금은 크게 세 가지로 분류된다. 증권거래세, 양도소득세, 배당소득세. 첫째, 증권거래세는 증권을 거래하여 부과하는 세금으로. 둘째, 양도소득세는 증권을 누군가에게 양도하여 얻는 소득에 대한 세금이고. 셋째, 배당소득세는 증권을 보유하고 발생하는 ‘배당’금이라는 ‘소득’에 대해 부과하는 ‘세금’이다.

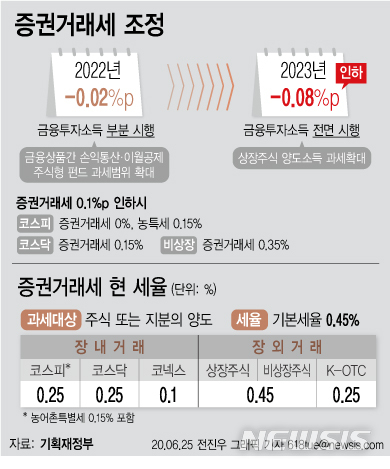

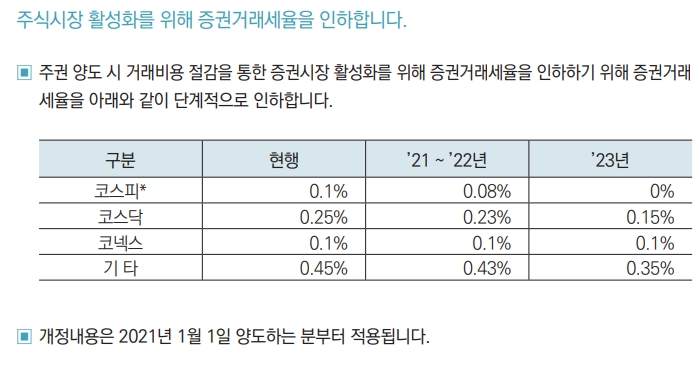

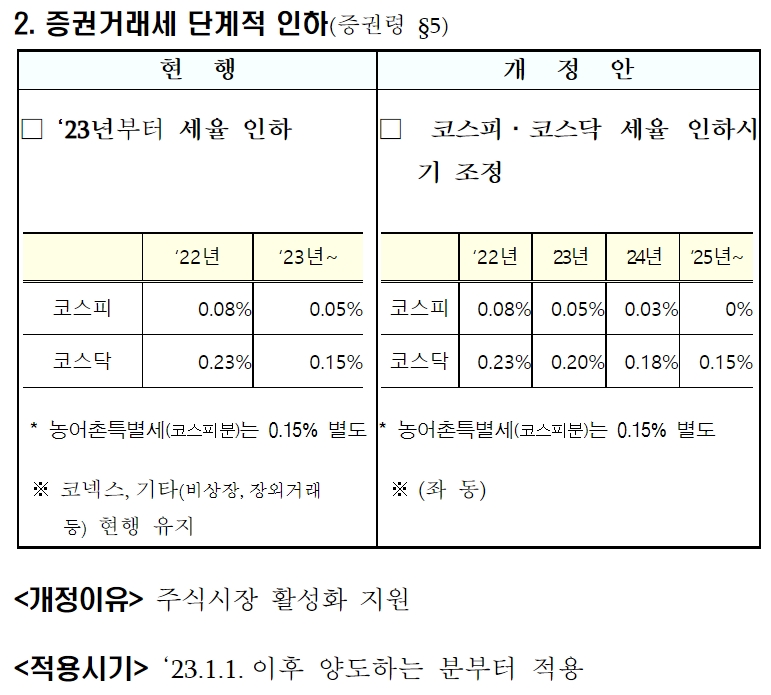

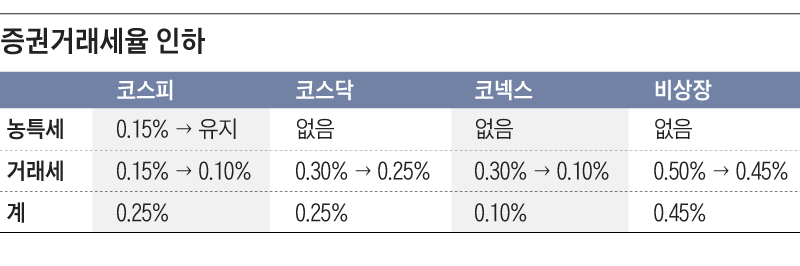

증권거래세란? 증권거래에 부과되는 세금(줄여서 말하면 거래세) ★국내주식거래세 0.23%

국내 주식 거래만 해도 내야 할 세금. 주식 투자로 이익을 얻었든 손실로 잃었든 상관없다. 보유하고 있던 국내 주식을 매각할 때는 항상 거래세가 부과된다. 국내 주식증권거래세율은 0.23%로 부담이 없지만 해당 종목에서 손실을 본 상태에서 매도하는 경우라면 부담스러울 수 있다. 예를 들어 1000만원어치 주식을 팔았다면 거래세는 23,000원이고, 1억원어치 주식을 팔았다면 거래세는 23만원이다. 인수한 가격이 그보다 적든 많든 상관없이 매각 시점의 가격으로 계산된다. 아울러 국내 주식거래세는 ‘원천징수’이므로 직접 신고할 필요 없이 증권사에서 자동 처리된다.

양도소득세란? 양도하면서 발생한 소득에 부과하는 세금(줄여서 말하면 양도세)★국내주식 양도세는 현재 대주주에게만 부과 10억원 이상 또는 지분율 1% 이상인 경우에만 부과 기타 소액주주는 현재로서 비과세

양도란 소유권을 누군가에게 넘긴다는 뜻이다. 주식 매매는 매수자와 매도자가 서로 소유권을 넘기는 행위. 그래서 양도소득세는 그 과정에서 발생한 소득(차익)에 대해 세금을 매기는 것이다. 따라서 주식투자로 이익을 얻은 경우에만 부과한다. 주가가 떨어져 손실의 경우는 부과하지 않는다. 아울러 현재 국내 주식 양도소득세는 대주주에게만 부과하고 있는 상태다. 여기서 대주주는 특정 대기업의 지분율 1% 이상이거나 한 종목에 10억원 이상을 보유한 사람. 따라서 대부분의 서민은 비과세이며 특히 나처럼 용돈으로 투자하는 초소액 어린이 주주는 주식 양도세를 납부하는 일이 없다.

배당소득세란? 배당금에 대해 부과되는 세금(줄여서 말하면 배당세)★국내주식배당세 15.4%

상장된 주식 회사는 몇몇 주주에서 투자금을 받아 기업을 운영하고, 그리고 발생한 이익을 정산하고 일정 금액을 주주에게 배분한다.이를 배당금으로 부른다.국내 주식 시장은 해외 주식에 비해서 주주 친화적이 아니라 배당금의 규모나 횟수가 매우 적은 편이지만.어쨌든 배당금을 지급하는 회사도 많다.국내 주식 배당 소득세율은 15.4%로 “소득세”과 “지방세”로 구성되어 있다.국가에 납부하는 소득세 14%와 지자체에 납부하는 지방세 1.4%. 배당 소득세 원천 징수 방식이어서 따로 신경 쓸 필요 없는 증권 회사에서 자동 처리된다.다만 연간 금융 소득이 2000만원을 초과하는 경우는 종합 과세에서 신고 및 납부해야 한다.

상장된 주식회사는 여러 주주로부터 투자금을 받아 기업을 운영하고 그로부터 발생한 이익을 정산해 일정 금액을 주주에게 배분한다. 이것을 배당금이라고 부른다. 국내 주식시장은 해외 주식에 비해 주주 친화적이지 않고 배당금 규모나 횟수가 매우 적은 편인데. 어쨌든 배당금을 지급하는 회사도 많다. 국내 주식배당소득세율은 15.4%로 ‘소득세’와 ‘지방세’로 구성돼 있다. 국가에 납부하는 소득세 14%와 지방자치단체에 납부하는 지방세 1.4%. 배당세는 원천징수 방식이어서 따로 신경 쓸 필요 없이 증권사에서 자동 처리된다. 다만 연간 금융소득이 2000만원을 초과하는 경우에는 종합과세로 신고 및 납부해야 한다.

★국내주식 배당소득세 관련 칩 국내주식 배당세율은 기본적으로 15.4%이지만 일반계좌가 아닌 ‘중개형 ISA계좌’를 이용할 경우 9.9% 저금리다. 그러니 5.5%의 세금이 절약되는 셈이다. 여기에 이 계좌를 활용하면 세금 부과가 해지되는 시점에 이뤄지기 때문에 과세 이연 복리 효과도 얻을 수 있다. 따라서 배당주를 중점적으로 투자한다면 일반 주식계좌가 아닌 중개형 ISA 계좌를 이용하는 것이 유리하다. 참고: 중개형 ISA계좌장단점추천유형 등미국의 주식세를 공부하고 있다고 국내 주식세를 복습하게 되었습니다.그래서, 저의 ISA계좌 포트폴리오를 다시 점검하고 새로 구성해야 한다는 생각이 든다.아직 투자금 규모가 작고 이런 저런 큰 의미 있는 금액은 아니지만 규모가 아렸을 때 이렇게 바꾸고 도전하는 것이 더 재미 있고 도움이 된다는 생각.또 정부 세금 정책은 매번 똑같지 않다.시대의 흐름이 변화되면서 당연히 정책도 바뀌게 된다.바뀌는 정책이 좋고 나쁜, 혹은 이익인 손해이며 평생 세금을 내야 하는 납세자의 입장에서 매번 열심히 공부해야 한다는 생각이다.이런 과정을 거쳐서 어제보다 성장했다 오늘의 내가 만든다고 믿는다.30년 넘게 세금에 대해 몰랐지만 그렇다고 포기할 필요는 없다.우리에게 남은 인생은 60년이니까.